Stahlmarkt

In diesen Monaten präsentiert der Stahlmarkt wieder einmal seine unberechenbare Seite. Stahl- und Rohstoffpreise haben langjährige oder sogar historische Höchststände erreicht. Stahl ist nun ein knappes Gut.

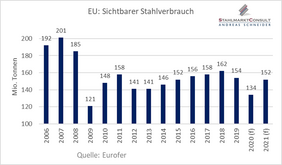

Infolge der Corona-Krise ist der Stahlverbrauch in der EU im vergangenen Jahr um etwa 13 Prozent auf 134 Millionen Tonnen gefallen. Damit war der Einbruch zwar etwas weniger heftig, als es ursprünglich zu befürchten war. Dennoch wurde der niedrigste Stand seit 2009 erreicht.

Trotzdem ist die Stahlbeschaffung für viele Unternehmen zu einer echten Herausforderung geworden. Im Vertragsgeschäft wird über Verzögerungen und Kontingentierungen seitens der Lieferanten berichtet. Zusatzmengen und Deckungen für ausgefallene oder verzögerte Lieferungen können nicht oder nur mit erheblichen Preisaufschlägen beschafft werden. Die Lieferzeiten reichen teilweise bereits ins dritte Quartal. Der Spotmarkt ist leergefegt, die Bestände der Service-Center und Händler ebenso. Während die angespannte Versorgungslage im Herbst 2020 zunächst einen deutlichen Schwerpunkt bei Flachstahl hatte, sind seit dem viertem Quartal und verschärft am Jahresanfang 2021 auch Langprodukte und Spezialstähle betroffen.

Am Spotmarkt für Flacherzeugnisse hat sich der Preisanstieg seit dem Sommer 2020 mittlerweile auf mehr als 300 Euro je Tonne summiert. Die Preise haben damit den höchsten Stand seit 2008 erreicht. Bei Langerzeugnissen wie Walzdraht oder Betonstahl ist es rund um den Jahreswechsel zu selten gesehenen Preissprüngen gekommen. Auch hier haben die Preise langjährige Höchststände erreicht.

Wie so oft, sind es mittelständische Unternehmen in der Mitte der Wertschöpfungskette, die den größten Druck auszuhalten haben. Das Verhalten mancher Kunden, die von der Beteiligung an höheren Stahlpreisen nichts wissen wollen, potenziert die Probleme. „Geht sowieso bald wieder vorbei“, heißt es dann, oder: „Ihr Wettbewerber hat keine Probleme.“ Aufforderungen, nun für ausreichende Bestände zu sorgen und die Lieferfähigkeit zu sichern, wirken in der aktuellen Marktlage genauso realitätsfern wie der „Wunsch“, Teilepreise auf dem Materialkostenniveau des Vorjahres am besten gleich für zwei Jahre festzuschreiben. Unterschiede zwischen Spotmarkt- und Vertragspreisen erschweren häufig die Verhandlungen.

Knappes Angebot, steigende Nachfrage, hohe Rohstoffpreise

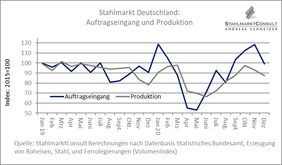

Die wichtigste Ursache für diese Entwicklung ist eine asynchrone Entwicklung von Angebot und Nachfrage. In Teilbereichen des Stahlmarktes, insbesondere in der Automobilzulieferindustrie, hat sich die Nachfrage schneller erholt als vielfach erwartet. Hierzulande hat nach den Daten des statistischen Bundesamtes die Produktion von Teilen und Zubehör bereits im Oktober 2020 wieder das hohe Niveau von Anfang 2019 übertroffen. Die große Lücke zur Inlandsproduktion von Kraftwagen spricht dafür, dass ein erheblicher Teil dieses Anstieges auf Zulieferungen für ausländische Standorte entfällt. Besonders hat die Branche von der schnellen Erholung in China profitiert. Zudem haben Nachhol- und Bestandseffekte die Stahlnachfrage unterstützt.

Dagegen ist vor allem die hochofenbasierte Stahlerzeugung nur sehr langsam wieder in Fahrt gekommen. Dies hat technische Gründe, liegt aber auch an der Unsicherheit über die Nachhaltigkeit des Aufschwungs, an mangelnder Liquidität oder Schwierigkeiten bei der Rohstoffbeschaffung. Die Knappheitssituation betrifft nicht nur den europäischen Stahlmarkt, sondern war am Jahresende 2020 weltweit zu beobachten. Zudem lagen die Stahlpreise über weite Strecken des vergangenen Jahres in Asien deutlich höher als in Europa. Damit und verstärkt durch protektionistische Maßnahmen der EU war auch der Zustrom von Importen aus Asien in den vergangenen Monaten niedriger als zuvor. Dies hat die Engpässe verschärft.

Auch die im Dezember 2020 zu beobachtende Explosion der schon zuvor hohen Rohstoffpreise spielt eine wichtige Rolle. Der Referenzpreis für Eisenerz, der zur Jahresmitte 2020 noch unter 100 Dollar je Tonne gelegen hatte, erreichte bei mehr als 175 Dollar je Tonne den höchsten Stand seit 2011. Dies gilt ebenso für die internationalen Schrottpreise, die Anfang Januar bis auf etwa 480 Dollar je Tonne stiegen. Die für viele Rostfrei-Güten wichtigen Nickelnotierungen haben sich von unter 13.000 Dollar je Tonne im Juni 2020 auf aktuell rund 18.000 Dollar je Tonne erhöht. Stark steigende Rohstoffpreise führen am Stahlmarkt erfahrungsgemäß zu zusätzlichen Bestellungen.

Der Ausblick: Viele Unwägbarkeiten

Alle für den Stahlmarkt relevanten Einflussfaktoren und damit auch Aussagen zur weiteren Entwicklung stehen derzeit unter erheblicher Unsicherheit.

Mit Blick auf die Versorgungslage darf nicht vergessen werden, dass die Stahlnachfrage insgesamt trotz der für dieses Jahr zu erwartenden deutlichen Erholung keineswegs auf Boom-Niveau liegt. Die in der EU vorhandenen Erzeugungskapazitäten sind allemal mehr als ausreichend, sie müssen „nur“ an den Markt gebracht werden. Nachdem nun fast alle im Vorjahr stillgelegten Hochöfen wieder hochgefahren wurden und die Erzeugungszahlen weltweit ansteigen, dürfte sich im zweiten Quartal eine schrittweise Entspannung zeigen. Nachhol- und Bestandseffekte in der automobilnahen Industrie dürften an Gewicht verlieren, womit auch die Nachfragedynamik nachlassen dürfte. Allerdings ist es schwierig, die Anteile der lagergetriebenen Nachfrage vom tatsächlichen Bedarf zu trennen. Nachdem sich der asiatische Stahlmarkt zuletzt etwas abgeschwächt hat, dürfte es in den kommenden Monaten auch wieder ein größeres Importangebot geben.

Bei den Stahlpreisen insgesamt dürfte die Luft für einen weiteren Anstieg nun dünn geworden sein. In vielen Fällen liegt der Abstand zu den Rohstoffkosten bereits auf einem unüblich hohen Niveau. Es ist aber wichtig, die einzelnen Segmente getrennt zu betrachten. So ist zum Beispiel der Preisanstieg bei Autoblechen mehr nachfragegetrieben, bei Erzeugnissen wie Trägern oder Grobblechen eher kostengetrieben.

Wie geht es weiter?

Wann und in welchem Maße es wieder zu niedrigeren Preisen kommen wird, hängt stark von den Weltmarkt- und Rohstoffmärkten ab. Bei Schrott waren ab der zweiten Januarhälfte Preisrückgänge zu verzeichnen. Es ist aber unklar, ob damit ein längerer Abwärtstrend eingeleitet wurde. Denn mit der deutlichen Erhöhung russischer Exportzölle und dem Wegfall von Importbeschränkungen in China gelten neue Rahmenbedingungen, deren Wirkung noch schwer einzuschätzen ist.

Die Eisenerzpreise liegen nach wie vor weit oberhalb der meisten Prognosen, so dass hier eigentlich eine Korrektur zu erwarten ist. Auch deutliche Rückgänge sind möglich, aber nicht sicher. Sollte es dazu kommen, wird sich dies entsprechend auf das Bestellverhalten und die Preise auswirken. Aber leider sind Überraschungen möglich, die häufig von China ausgehen. Am dortigen Markt wird sich erst ab der zweiten Februarhälfte klarer zeigen, welche Richtung die Preise nehmen. Nachdem am Jahresanfang eine gewisse Schwäche zu beobachten war, sind die Meinungen über die weitere Entwicklung geteilt.

Einzelne Banken weisen darauf hin, dass die infolge der Corona-Krise weltweit zu beobachtende massive Liquiditätszufuhr der Notenbanken in Verbindung mit umfangreichen staatlichen Konjunkturpaketen und Währungseffekten zu einem längeren Hoch der Rohstoffpreise führen könnte. Ob es so kommt, muss abgewartet werden.

Unter dem Strich gibt es marktseitig eine gute Chance dafür, dass sich die Verhältnisse im Jahresverlauf schrittweise normalisieren. Ein großes Risiko liegt in den vielen Unwägbarkeiten und der Frage, wie sich Unternehmen dagegen absichern. Vielen Unternehmen ist zum Beispiel nun schmerzlich bewusst geworden, welche Risiken sie mit auseinanderlaufenden Preisbindungsfristen in Einkauf und Verkauf eingehen. Diese hängen oft mit fehlender Marktmacht zusammen und sind nicht zu vermeiden. Aber auch eigene Verantwortlichkeiten spielen eine Rolle. Sind der Unternehmensleitung überhaupt die bestehenden, strukturellen Risiken bekannt? Stimmt die Abstimmung zwischen Einkauf und Vertrieb? Gibt es eine überzeugende Kommunikation mit den Kunden? Diese Fragen sollten über die aktuelle Krise hinaus auf der Agenda bleiben.

Dazu dürfen politische Risiken nicht vergessen werden. Das politische Ziel der Dekarbonisierung wird den Stahlmarkt schon bald umwälzen, und vielen Stahlverarbeitern sind die Folgen nicht bewusst. Unter anderem muss dem in diesem Jahr anstehenden Vorschlag der EU-Kommission für einen CO2-Grenzausgleich auf Importe große Aufmerksamkeit geschenkt werden. Hier gibt es eine Schnittstelle zu Außenhandelsfragen wie eine mögliche Nachfolgelösung der eigentlich bis zum 30. Juni terminierten „Schutzmaßnahmen“ gegen Stahleinfuhren.

Ansprechpartner

Andreas Schneider

StahlmarktConsult

Schleiermacherstr. 7

D-51377 Leverkusen

Telefon: 0214/ 312 281 64

Mail: a.schneider

Web: www.stahlmarktconsult.de

Lesen Sie die Beiträge zum aktuellen Stahlmarkt-Geschehen in meinem Stahlmarkt-Blog unter https://www.stahlmarktconsult.de/blog